Este análisis de Euroval – Instai señala la mejor disposición de los bancos para facilitar crédito hipotecario

La reducción de compraventa de vivienda y vivienda que se adquiere con préstamo hipotecario nos lleva a analizar la Encuesta trimestral de préstamos del BEC, en la parte que corresponde a préstamos para la compra de vivienda por familias.

Las razones que manifiestan las entidades bancarias para endurecer o no los estándares generales bajo los que conceden los créditos, así como los términos y condiciones, son indicadores de esta evolución probable del mercado. Igual ocurre con los factores que contribuyen a que esto ocurra, como son los costes de financiación, el papel de la competencia, o la percepción del riesgo y tolerancia al mismo. Muy significativa es la percepción que tienen las entidades bancarias de la demanda de crédito, que depende de las perspectivas del mercado inmobiliario y la confianza de los consumidores, pero sobre todo de manera destacada de la presión de los tipos de interés; por este motivo exponemos a continuación unas ideas extraídas de nuestros trabajos empíricos sobre el efecto de los tipos en el mercado de vivienda.

En este contexto, una sociedad de tasación juega un papel muy necesario, ante la importancia para la entidad financiera de evitar cualquier riesgo derivado de la valoración de la garantía, y en beneficio también del demandante de préstamo, que tiene que ajustarse a las condiciones del crédito con un activo profesionalmente bien valorado.

El impacto de los tipos de interés en la compraventa de vivienda

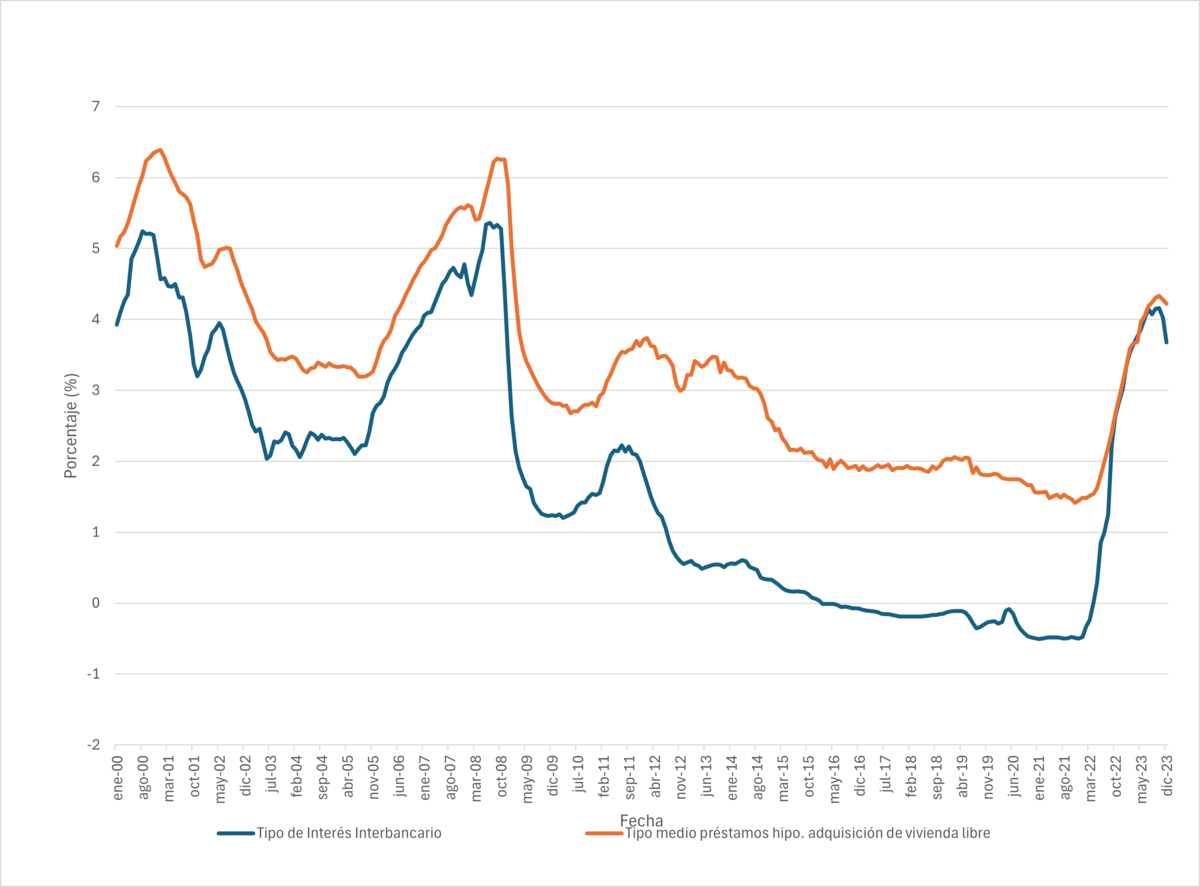

Una de las cuestiones recurrentes en el mercado de la vivienda desde que el Banco Central Europeo (BCE) iniciara en 2022 la subida de tipos de interés y la reducción de los títulos de deuda que tiene en balance, es el efecto que estas acciones tienen en las transacciones y el precio de la vivienda. Tras quince subidas consecutivas, el BCE desde la reunión del 26 de octubre, deja los tipos en los niveles actuales del 4,50% para refinanciación, 4,75% marginales, y 4% para las facilidades de depósito de los bancos en el BCE -estos depósitos se pagan al 4% pero no las reservas y excesos de reservas de los bancos-.

La subida de tipos se refuerza con la reducción del programa de compras de deuda, al no reinvertirse los bonos que van venciendo, aunque se mantiene al menos hasta finales de 2024 el programa de compra de deuda que se inició con la pandemia. Hay que tener en cuenta que el tipo al que el BCE remunera los depósitos de los bancos es el que con más facilidad se transmite al mercado de la vivienda, ya que determina el tipo al que los bancos se prestan entre ellos, esto es, el interbancario; y el interbancario es el indicador al que los bancos suelen referenciar los tipos hipotecarios variables, tradicionalmente el interbancario a un año.

El tipo de operaciones de refinanciación es sin duda importante, así como el marginal, pero los bancos no financian los créditos hipotecarios pensando en estos tipos, sino en el coste de los pasivos bancarios formados por depósitos de familias, empresas e instituciones, y la deuda que emiten. A estos pasivos bancarios les afecta, desde luego, los tipos que fija el BCE, pero sólo parcialmente, y hay un margen significativo entre el tipo que se aplica a la hipoteca y el coste del pasivo.

En el gráfico 1 y con datos del Banco de España, recogemos la evolución del interbancario (línea azul) y el tipo medio para la compra de vivienda (línea roja). Son dos líneas que marcan la misma tendencia, pero en algunos momentos se observa una separación significativa entre tipo de los préstamos e interbancario. Recientemente estas dos variables se unen, lo que podría indicar que el efecto del interbancario se traslada a los préstamos hipotecarios, pero no en exceso.

El propósito del BCE con la subida de tipos de interés es reducir la capacidad de demanda de consumo y con ello la inflación, pues el endurecimiento de las hipotecas tiene como primera consecuencia una menor disponibilidad de renta de las familias con hipoteca para dedicar al consumo, y ocurre lo contrario cuando los tipos bajan.

En alguna ocasión (y concretamente en su intervención en octubre de 2023) la presidenta Lagarde se refirió específicamente a la vivienda diciendo que se ha producido una transmisión significativa en las condiciones financieras a la economía real, y que el mercado de la vivienda es un ejemplo al que puede seguir afectando, aunque no suban más los tipos y se mantengan a los relativamente elevados niveles actuales. También se ha referido en sus intervenciones a la reducción del programa de compras de deuda, al no reinvertirse los bonos que van venciendo, aunque se mantiene al menos hasta finales de 2024 el programa de compra de deuda que se inició con la pandemia.

Esta cuestión es particularmente relevante, pues aunque no se toquen los tipos de interés, si se mantienen durante tiempo prolongado a niveles relativamente bajos o altos, tienen efectos acumulativos sobre la economía y el mercado inmobiliario, dando lugar bien a la formación de una burbuja inmobiliaria si se mantienen un tiempo muy bajos, o una contención de precios y reducción de transacciones en caso de mantenerlos altos. Sobre este particular el premio Nobel Ben Bernanke calculaba cómo el mantenimiento de los tipos de interés a niveles muy bajos podía dar lugar a un aumento de precios; eso lo escribía hace ahora cuatro años, cuando el problema era la deflación, no la inflación. Es una cuestión a tener en cuenta, pues el mantenimiento de los tipos durante un período prolongado es de por sí un instrumento de política monetaria. (Puede verse en American Economic Review, The New Tools of Monetary Policy,110, 2, 2020, aunque Bernanke no considera explícitamente instrumento al mantenimiento de tipos, sino un hecho con las consecuencias que mencionamos).

Desde Euroval promovimos un conjunto de artículos académicos, publicados en un número especial de la Revista de Estudios Empresariales, número 2, UJA julio 2023. entre los que hay dos trabajos que tratan de medir el impacto de los tipos de interés en la vivienda. Se comprueba que hay una correlación negativa significativa entre tipo de interés y precio de la vivienda en períodos largos y considerando el mercado agregado de España. Esta correlación es cada vez mayor en los cuatro trimestres posteriores a la variación de tipos, lo que coincide con que se haya tardado en ver la contención de precios en España. La correlación no es tan significativa para períodos más reducidos, vivienda nueva o usada, en zonas turísticas o no, y el impacto es diferente en mercados locales. Esto nos lleva a la conclusión de que en ocasiones la tendencia local de los precios es más fuertes que los efectos a corto plazo en los tipos de interés. Esta tendencia se refiere al efecto de variables como la demografía, empleo, renta, y la propia dinámica de precios en mercados locales.

Para provincias, la correlación entre tipos de interés y precios es más alta para aquellas que tienen los niveles de precios más altos, esto es, una subida de tipos o mantenimiento a un nivel alto o bajo de los precios en el tiempo debería afectar más a mercados donde la vivienda es más cara. Puede explicarse porque son mercados que, en el caso de subida de tipos, han llegado a límites en los que un encarecimiento por el interés frena el precio. O para mercados de precios bajos, de primera vivienda, donde se mantiene la demanda aún con el incremento del tipo de interés. Considerando un aspecto financiero, la inversión en vivienda cuando los tipos de interés son altos, tiene la alternativa de otros activos financieros atractivos. Ver Gráfico mensual Euroval marzo 2023 – Provincias donde el impacto del tipo de interés sobre el precio de la vivienda es más significativo.

En cuanto a las transacciones, el efecto de los tipos de interés es más fuerte, pues el mercado ajusta más por cantidades que por precios. En los momentos actuales puede verse cómo el aumento de tipos ha tenido un efecto más claro en la reducción de compraventas de vivienda que en los precios. También aquí hay que tener en cuenta la dinámica de los mercados, y recordar cómo tras la crisis de 2008, pese a la fuerte bajada de tipos las transacciones caían, y sólo a partir de 2013 se recuperan.

En suma, se puede afirmar que el mercado español de hipotecas es muy sensible a la subida de tipos; esto es así porque se trata de un mercado donde hay una actividad de compraventa importante con relación a los alquileres; la hipoteca a tipos variables ha sido la más usada frente a la de tipos fijos; y la fracción de hipotecas sobre el total de compraventas, aunque oscila en el tiempo es relativamente elevada. Así pues, aunque los tipos de interés bajaran algo en el futuro próximo, el efecto de las subidas desde 2022 a 2023 se deja sentir en el mercado de vivienda.

La Encuesta trimestral de crédito del BCE, préstamos para compra de vivienda por familias

Hemos visto la lógica de cómo afecta el tipo de interés al mercado de la vivienda en España. El Banco Central Europeo lleva a cabo desde 2004 una encuesta trimestral sobre el crédito de los bancos de la zona del euro, y dentro de ella, el crédito para la compra de vivienda por familias. La variable tipo de interés aparece aquí junto con otras que influyen en el crédito.

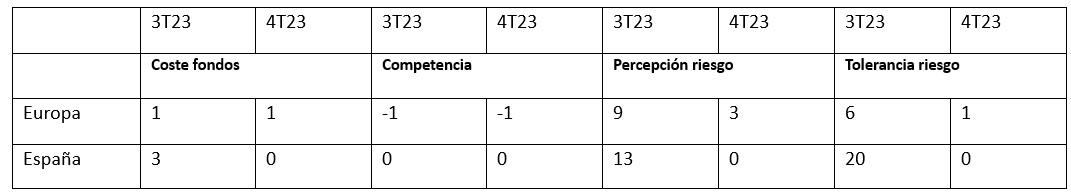

La encuesta proporciona información cuantitativa como diferencia entre las opiniones de los bancos sobre las cuestiones planteadas. Por ejemplo, en la tabla 1, de factores que contribuyen a cambios en los estándares o criterios generales de concesión de crédito para vivienda de los bancos españoles, la cifra de 1% en el cuarto trimestre de 2023 sobre el coste de los fondos significa que hay prácticamente los mismos bancos que consideran que el coste de financiación es un elemento para endurecer los créditos, que los que no lo consideran, y esta diferencia es 1%.

Igualmente, cuando se señala que la competencia tiene un valor cero es que hay el mismo número de bancos que consideran que la competencia actual influye en que los estándares se relajen, que los que consideran que no es así. Igualmente, en la percepción del riesgo hay un mismo número de bancos, 0%, que perciben un aumento del riesgo sobre los que no lo perciben; y lo mismo ocurre con los que muestran menos tolerancia al riesgo que los que mantienen esa tolerancia.

Si lo comparamos con el trimestre anterior vemos que el coste de la financiación continúa teniendo cada vez menos importancia, la competencia mantiene el mismo efecto, la percepción del riesgo disminuye significativamente después de haber aumentado, y la tolerancia al riesgo es mayor y es un factor que no endurece ya tanto los estándares de concesión de crédito. La comparación con la media de la Unión Europea muestra que esta percepción del riesgo y menor tolerancia al mismo es ahora inferior en España, esto es, ha disminuido la percepción del riesgo y aumentado la tolerancia al mismo.

Factores que contribuyen a cambios en los estándares de concesión de crédito a vivienda

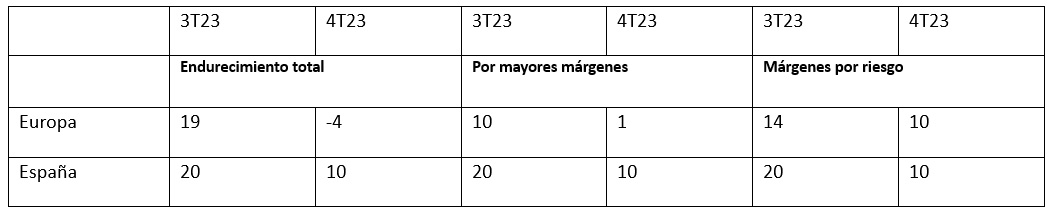

Cambios que se dan en los términos y condiciones en que se conceden los créditos para vivienda

Factores que contribuyen a los términos y condiciones en que se dan los préstamos

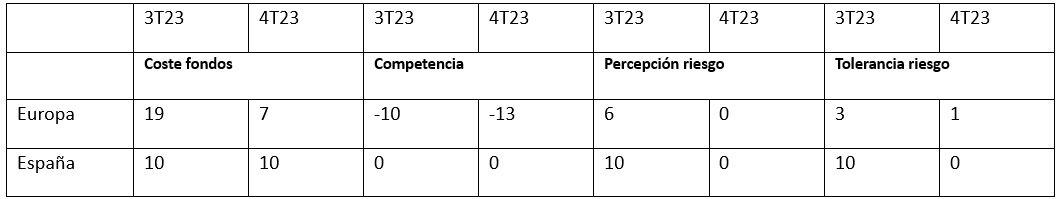

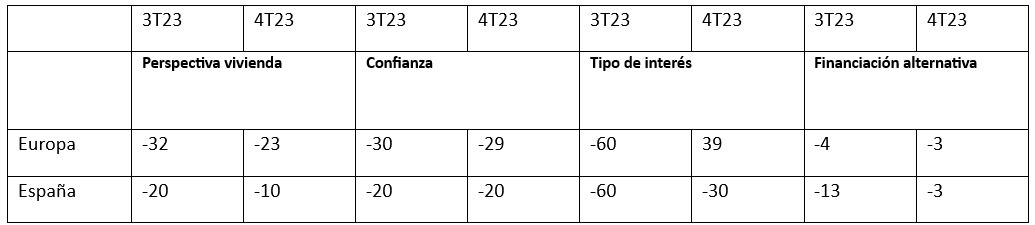

Por último encontramos la referencia al tipo de interés, que es la variable que de forma más clara explica la reducción de la demanda, pero en España pasa de un elevadísimo 60%, al 30%, y nueve puntos menos que la media de la Unión Europea. Es destacable que la menor demanda de crédito bancario se asocia poco a la formas de financiación alternativa de hipotecas.

Factores que influyen en la demanda de crédito hipotecario

1. Encontramos una relación negativa entre tipo de interés y precios de la vivienda, que se hace más fuerte en trimestres posteriores al inicio de las subidas de tipos. Esta relación no es tan clara en mercados locales y en períodos específicos, afectando más a mercados con niveles elevados de precios.

2. Hay también una relación negativa entre el tipo de interés y las transacciones de vivienda, con variaciones significativas según la etapa que se mire, pues el mercado de vivienda en España ajusta más por operaciones de compraventa que por precios.

3. La política monetaria que sigue el BCE está afectando al mercado inmobiliario español, tanto por la financiación de la promoción y construcción, como por el endurecimiento de las condiciones de los créditos y la reducción de la demanda de crédito. El efecto se pone de manifiesto a medida que se produce la elevación de tipos, y aunque se haya detenido, el mantenimiento de tipos de interés a niveles altos contribuirá a este efecto de contención de precios y menos transacciones de vivienda.

4. Los bancos españoles muestran una mayor disposición a facilitar crédito para compra de vivienda por familias, a través de sus respuestas a esta última Encuesta de crédito del BCE, en el apartado que se refiere a los estándares de concesión de crédito, siendo el motivo principal la menor percepción del riesgo y una mayor tolerancia al riesgo,, variando significativamente respecto al trimestre anterior.

5. Los cambios en los términos y condiciones a los que los bancos conceden estos créditos se deben a su estrategia de aumentar márgenes.

6. Los factores que contribuyen a esta mejora en los términos y condiciones son el menor coste de financiación, así como la percepción de menor riesgo, y la mayor tolerancia al mismo. La competencia juega un papel neutro con respecto a la forma en que se fijan términos y condiciones.

7. La demanda de crédito que caía por las perspectivas del mercado inmobiliario y la menor confianza de los consumidores, mejora respecto al trimestre anterior en lo que se refiere a perspectivas del mercado inmobiliario. La financiación alternativa no se considera una causa de la menor demanda de crédito hipotecario a la banca. Por encima de todo sobresalen los elevados tipos como explicación del retraimiento de la demanda, aunque su importancia disminuye muy sustancialmente respecto al trimestre anterior.

En suma, el canal bancario está transmitiendo la política monetaria al mercado de vivienda de la forma que se esperaba por el BCE, tal como confirma su presidenta en varias intervenciones. Los retardos en esta transmisión al mercado de vivienda los esperábamos más en los precios que en las transacciones, donde los efectos monetarios se ven antes, de acuerdo con los trabajos que desde Euroval-Instai hemos venido publicando. Pese a todo, los bancos en España muestran una visión relativamente optimista respecto a trimestres anteriores sobre la evolución del crédito hipotecario, lo que se refleja prácticamente en todos los elementos de la Encuesta.