Con este artículo, en Euroval y su Instituto de Análisis Inmobiliario (INSTAI) hemos querido reproducir las condiciones que se dieron en un período concreto de las anteriores crisis, con el objetivo de prever qué ocurriría con el mercado actual de la vivienda nueva y de segunda mano si hipotéticamente se volviera a dar las circunstancias que definieron aquel escenario.

Por José Vázquez Seijo, presidente de Euroval

Naturalmente, hemos abordado esta simulación con cuidado puesto que sabemos que la anterior crisis inmobiliaria, que en sus primeros signos ya apareció antes de 2007, tuvo lugar en unos mercados y en un contexto que no son los de ahora, y de los que queremos destacar dos diferencias significativas.

La primera, que se trató de un mercado con forma de burbuja caracterizado por una amplia oferta y una demanda que le seguía, sin que el aumento de los precios actuara como un factor racional de equilibrio que hiciera bajar esta demanda. Así, tuvo lugar un fenómeno claramente alimentado por las expectativas de aumento de precios, que invitó a comprar ante la posibilidad de que el precio subiera todavía más. Claramente, esta situación no se produce en los momentos actuales, en los que el mercado mostraba –hasta la crisis sanitaria- aún con cierta ralentización, un sano equilibrio entre transacciones y precios.

La segunda diferencia que queremos señalar es la situación del crédito bancario, que en aquellos momentos respondió a una economía en crecimiento que se apoyaba, sobre todo, en el valor de mercado de las viviendas, cuyas subidas justificaban la concesión de hipotecas de importes elevados; la fuerte competencia entre las entidades financieras llevó a que el importe de los créditos concedidos se acercara al valor tasado de la vivienda, superando en muchos casos el 80%, límite que se considera prudente.

Este hecho se vio retroalimentado por los bajos tipos de interés que tuvieron un doble efecto, puesto que, por una parte, permitieron el endeudamiento de las familias; y por otra, incitaron a la inversión en vivienda, ya que la rentabilidad del activo libre de riesgo –la deuda pública a diez años– era muy baja.

Además, las entidades financieras compartieron entonces, como también ahora, la posibilidad de una financiación fácil a un coste muy bajo: entonces con la liquidez de las titulizaciones de préstamos y cédulas, y ahora con la que proporciona el Banco Central Europeo. La diferencia fundamental de estas dos maneras de financiarse radica en que la capitalización, el control y la gestión del riesgo por las entidades financieras se encuentran actualmente en una situación muy favorable respecto a cómo estaban en la anterior crisis.

En fin, como comentaremos más adelante, las compañías del sector han mejorado en sus procesos, y tienen sin duda balances más equilibrados.

El mercado de vivienda nueva y la caída en las compraventas

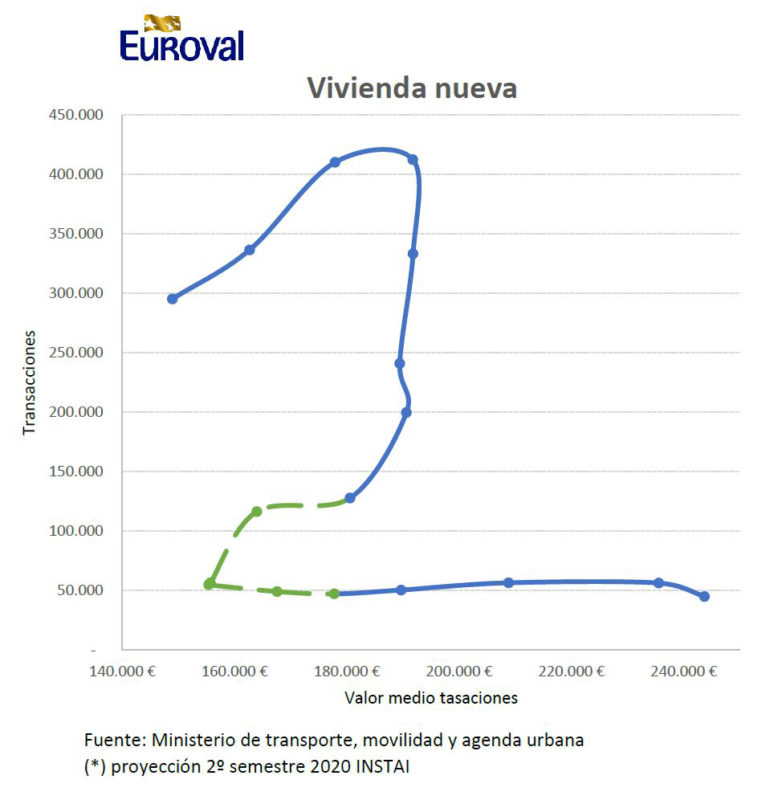

Con estas prevenciones, a continuación, vamos a repasar los gráficos de transacciones y precios de vivienda nueva y usada, pues son dos mercados que se comportan de forma diferente.

En la vivienda nueva, el máximo de más de 412.000 viviendas de 2007 cayó casi un 90% en unos pocos años. Este tipo de caídas en mercados importantes es muy raro, y desde hace años el volumen de transacciones está estancado sin llegar a las 56.000 unidades. Esta situación contrasta con la del precio, que en 2017 ya recuperó los máximos de 2010. La situación actual no es comparable con la de 2007, pero podría semejarse a la de 2012, cuando ya no había una burbuja, y el mercado buscaba una estabilidad.

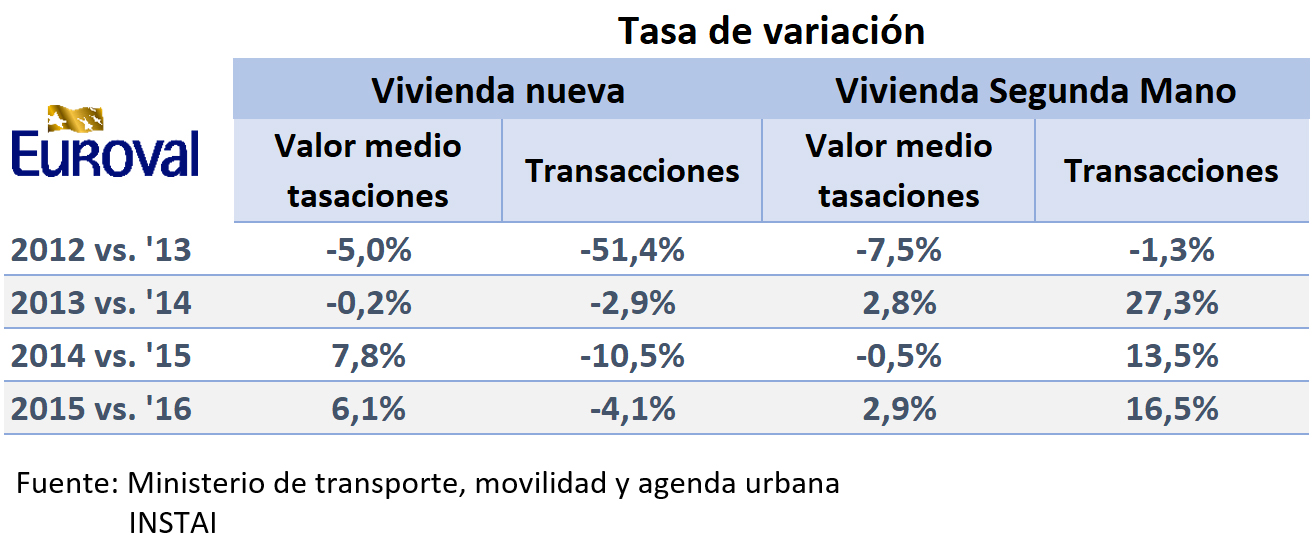

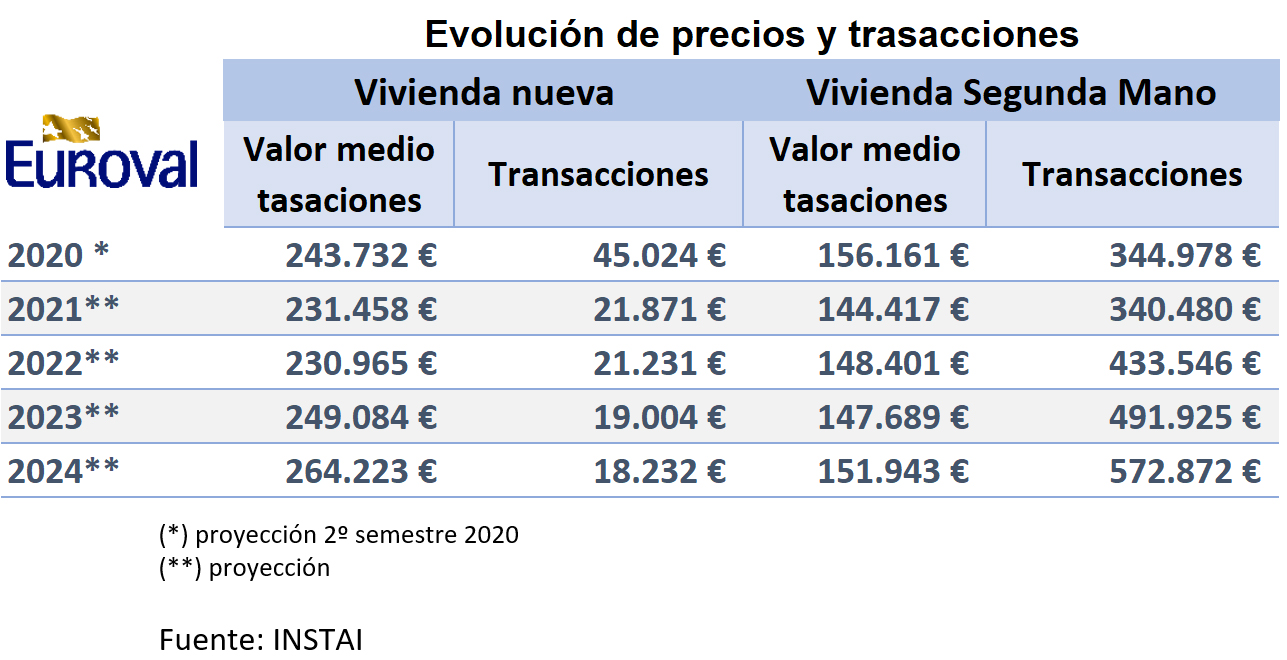

Si tomamos la situación que acabamos de describir como escenario de estrés y suponemos que lo acontecido entre 2012 y 2016 -Tabla 1- ocurriera ahora, podríamos suponer para el período 2020-2024 una evolución como la que se muestra en la tabla 2, caracterizada por cierta estabilidad en los precios, con incluso subidas, pero para un volumen muy escaso de transacciones.

En concreto, para 2020 proyectamos lo sucedido en los seis primeros meses para todo el año, con una reducción de las transacciones a 45.000 y una subida del precio medio hasta los 243.700 euros. De acuerdo con esta proyección, los precios caerían en 2021 y 2022, para recuperarse a continuación. En cambio, las transacciones seguirían cayendo considerablemente.

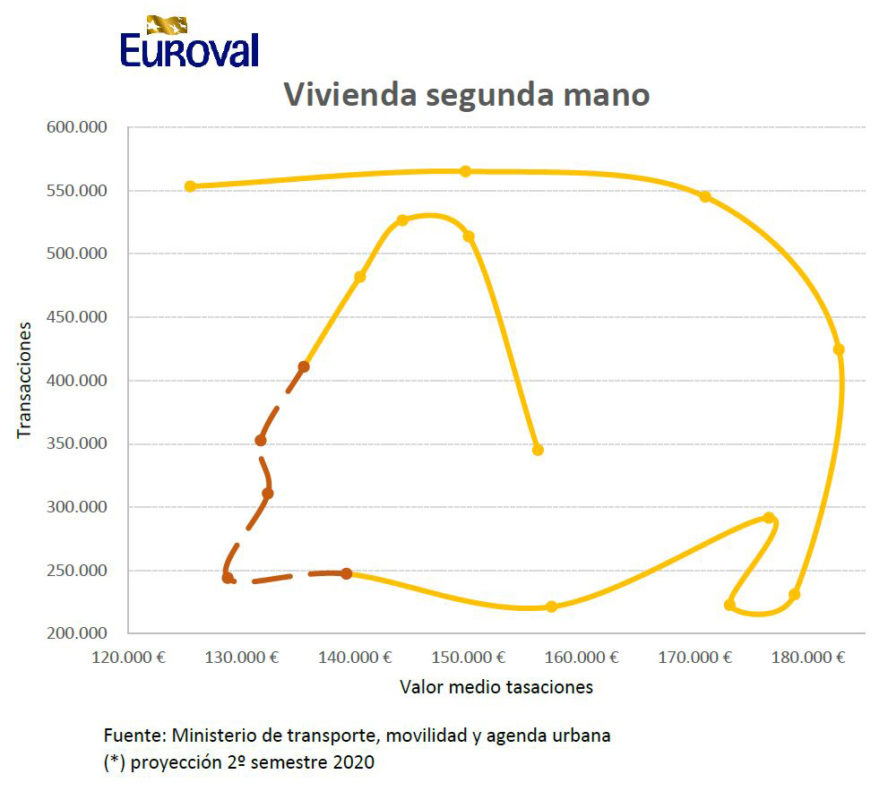

Y el de vivienda de segunda mano, con un ajuste de precios

La vivienda de segunda mano es un mercado más normal, donde las transacciones cayeron a la mitad en unos pocos años desde los máximos de 2005 con 565.000 compraventas, pero recuperándose muy sustancialmente entre 2013 y 2018. En cuanto a los precios, estos descendieron desde los máximos de 182.700 euros alcanzados en 2007, para encontrar un punto de equilibrio en torno a 2013. Todavía en 2020 siguen subiendo ligeramente.

Si aplicamos a la vivienda usada el mismo supuesto que a la vivienda nueva para 2020 y proyectamos al segundo semestre del año lo ocurrido en el primero y consideramos los porcentajes de variación en precios y transacciones que se dieron en los años 2012, 2013, 2014, 2015 y 2016, tal como se muestran en la Tabla 1, obtenemos lo siguiente: que los precios de la vivienda de segunda mano caerían en 2021, se recuperarían algo en 2022, prácticamente se estabilizarían en 2023 y subirían en 2024. Las transacciones caerían algo en 2021, y luego se recuperarían de manera notable.

En la tabla 2, aplicando las tasas de la Tabla 1, se recogen las cantidades que resultarían, año a año, para precios y transacciones de vivienda nueva y de segunda mano.

Sentido del estrés y la resistencia de los participantes en el mercado

Las ideas que, a modo de resumen, desde Euroval y el INSTAI podemos sacar de este ejercicio prospectivo son las siguientes.

En primer lugar, el test de estrés se hace en un escenario con unos supuestos que necesariamente no han de cumplirse. No estamos proyectando transacciones y precios, ni afirmando que los datos que resultan de la aplicación de las tasas de ajustes entre 2012 y 2016 vayan a darse en los próximos años. Pero la pandemia está evolucionando de una forma que, aunque por las razones apuntadas antes no debe identificarse con lo ocurrido a partir de 2007, sí puede asemejarse a la situación de incertidumbre y recuperación de expectativas favorables que se dio a partir de 2012.

En segundo lugar, como todo test de estrés, admite algún otro escenario que también podría derivarse de los años que figuran en los gráficos, dando lugar a una tabla con cifras diferentes de transacciones y precios.

Finalmente, no debemos olvidar que el sentido último de estos tests es medir la resistencia de los participantes en un mercado ante situaciones que pueden llegar a ser límite. Ya hemos comentado que las entidades financieras se encuentran actualmente en una situación en cuanto a riesgos, liquidez y capital, mucho mejor que la que tenían en 2007; y las compañías del sector de la vivienda, además de sus saneados balances, han ganado enormemente en eficiencia y profesionalización en todo el proceso de producción. Por otra parte, cada compañía analiza cómo puede afectarle esta crisis según las características de su cartera, y la estresa con sus supuestos específicos.

En suma, el análisis y seguimiento continuo del mercado en su conjunto y de los mercados locales, así como plantear escenarios más o menos desfavorables, que siempre es una manera prudente de gestionar, se convierte hoy en una necesidad apremiante e ineludible.

Maquetación nov. 2020